DEMONSTRAÇÃO DE MERCADORIAS

Tratamento Fiscal

Sumário

1. INTRODUÇÃO

A demonstração de mercadorias é um recurso indispensável utilizado pelo comerciante para que o eventual futuro comprador avalie a possibilidade de adquiri-las, devendo o contribuinte, nesta hipótese, adotar os procedimentos fiscais a seguir enumerados, conforme dispõe a legislação tributária.

2. BENEFÍCIO DA SUSPENSÃO DO ICMS

A saída de mercadorias para a demonstração, bem como o seu retorno, em operação interna, é beneficiada pela suspensão do ICMS, tendo em vista que a incidência do imposto fica condicionada a evento futuro, ou seja, quando ocorrer a transmissão de propriedade da correspondente mercadoria.

2.1 - Serviço de Transporte

O benefício da suspensão do ICMS aplicável na remessa de mercadoria ou bem para a demonstração, em operação interna, não alcança o serviço de transporte relacionado com o mesmo.

3. REMESSA DE MERCADORIA PARA DEMONSTRAÇÃO

Na remessa de mercadoria ou bem para demonstração, em operação interna, o contribuinte do ICMS deverá proceder da seguinte forma:

a) quando o destinatário for o próprio remetente, a Nota Fiscal de remessa servirá para acobertar o respectivo retorno da mercadoria;

b) constando como destinatário pessoa diversa do remetente, o retorno deverá ser acobertado por Nota Fiscal de emissão do próprio destinatário ou Nota Fiscal avulsa, quando for o caso;

c) deverão ser indicados no documento fiscal, mencionado na letra "b", o número, a série, subsérie, data e valor da Nota Fiscal que acobertou o recebimento da respectiva mercadoria.

3.1 - Escrituração da Nota Fiscal

No retorno da mercadoria, a respectiva Nota Fiscal deverá ser escriturada no livro Registro de Entradas sob o título de "Operações Sem Débito do Imposto", anotando-se na coluna "Observações" a seguinte expressão: "Retorno de Mercadorias Remetidas para Demonstração".

4. PRAZO DE RETORNO DA MERCADORIA

O retorno da mercadoria deverá ocorrer com a suspensão do ICMS, desde que ocorra no prazo de 60 (sessenta) dias contado da data da respectiva remessa, podendo este prazo ser prorrogado por igual período a critério da autoridade fazendária da circunscrição do contribuinte.

5. DESCARACTERIZAÇÃO DA SUSPENSÃO DO ICMS

Se o retorno da mercadoria ou bem remetidos para demonstração não ocorrer dentro de 60 (sessenta) dias, será descaracterizada a suspensão e o fato gerador do ICMS será considerado ocorrido na data da respectiva remessa, devendo o contribuinte proceder da seguinte forma:

a) no dia imediato àquele que vencer o prazo para o retorno da mercadoria, o remetente deverá emitir Nota Fiscal, modelo 1, com destaque do ICMS, indicando como destinatário o detentor da mercadoria e o número, série e subsérie, data e valor da Nota Fiscal que acobertou a remessa originária da mercadoria;

b) se da Nota Fiscal constar como destinatário o próprio remetente será dispensada a emissão da Nota Fiscal mencionada na letra "a" deste item;

c) o ICMS incidente e devido nesta operação, tendo perdido o benefício da suspensão, deverá ser pago em documento de arrecadação distinto, com os devidos acréscimos legais.

6. TRANSMISSÃO DA PROPRIEDADE DA MERCADORIA

A transmissão de propriedade da mercadoria antes de expirado o prazo para o seu retorno e sem que ela tenha retornado ao estabelecimento de origem deverá ser formalizada mediante emissão de Nota Fiscal em nome do adquirente, com destaque do ICMS, mencionando-se o número, série e subsérie, data e valor do documento fiscal emitido por ocasião da saída originária e a circunstância de que a emissão se destina a regularizar a transmissão da propriedade.

7. RECOLHIMENTO DO ICMS

O débito do imposto de que trata esta matéria deverá ser apurado e escriturado no movimento normal do contribuinte do ICMS.

Na hipótese da transmissão de mercadoria para o próprio destinatário, o fato gerador será considerado como ocorrido na data da respectiva remessa da mercadoria, devendo o ICMS ser pago em documento de arrecadação (DAE) distinto, com os acréscimos legais devidos.

8. EMISSÃO DA NOTA FISCAL

Na Nota Fiscal emitida para acobertar a remessa beneficiada pela suspensão do ICMS, além dos requisitos exigidos, deverá ser mencionada a circunstância de que, tratando-se de bem, este é de uso ou consumo do remetente e o dispositivo legal da suspensão do ICMS.

9. PRAZO DE VALIDADE DA NOTA FISCAL

O prazo de validade da Nota Fiscal, modelo 1, para a operação cuja natureza seja a de remessa para demonstração é de 60 (sessenta) dias, contado da data da saída da mercadoria do estabelecimento de contribuinte.

10. PREENCHIMENTO DO ANEXO I - VAF "A"

O contribuinte do ICMS, remetente de mercadorias beneficiadas pela suspensão do ICMS, por ocasião do preenchimento da Damef - Anexo I - VAF "A" deverá excluir os valores destas operações da movimentação econômica do contribuinte para fins de apuração do Valor Adicionado Fiscal (VAF).

11. RETORNO SIMBÓLICO

O estabelecimento detentor da mercadoria deverá emitir Nota Fiscal, ou Nota Fiscal avulsa, se for o caso, em nome do remetente, tendo como natureza da operação "Retorno Simbólico", constando o nome, endereço e números de inscrição, estadual e no CNPJ, do estabelecimento destinatário da mercadoria.

12. SUSPENSÃO DO IPI

A saída de produtos promovida pelo estabelecimento industrial ou equiparado a industrial com destino a exposição em feiras de amostras e promoções semelhantes é beneficiada pela suspensão do Imposto sobre Produtos Industrializados (IPI).

13. EXCLUSÕES DA RECEITA BRUTA

A microempresa e a empresa de pequeno porte enquadradas no regime do Micro Geraes deverão, para fins de cálculo do ICMS devido, excluir do valor total das saídas os valores relativos às saídas beneficiadas pela suspensão do ICMS e, quando for o caso, excluir do valor total das entradas os valores relativos às entradas beneficiadas pela suspensão do ICMS, conforme dispõe o Artigo 6º, § 1º, "2"; 12, § 1º, "2" e § 3º, "1", letra "a" do Anexo X, do RICMS/96.

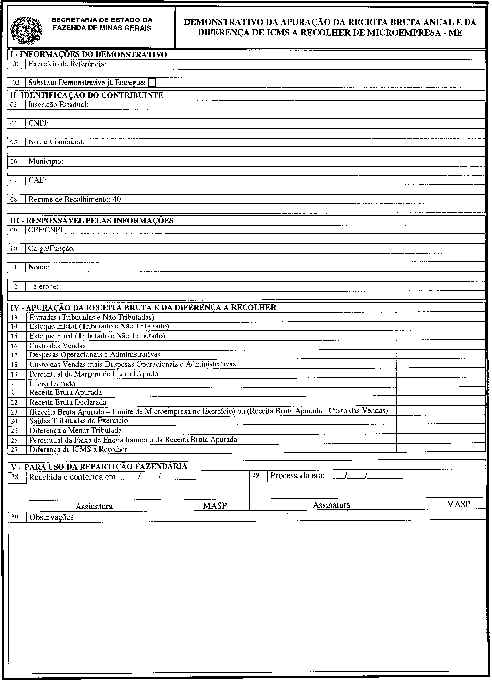

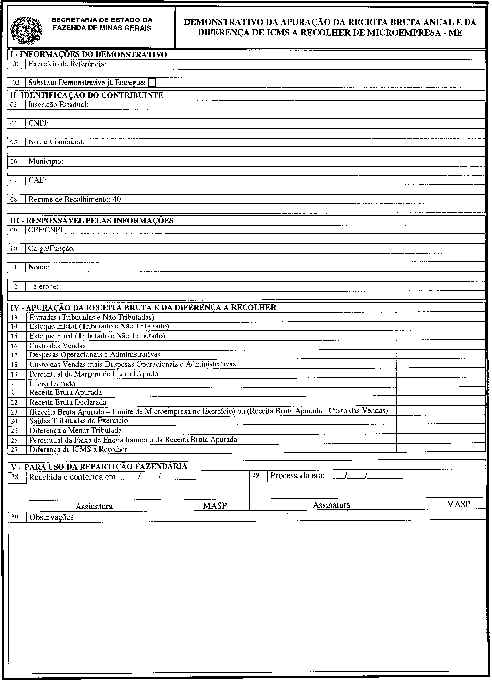

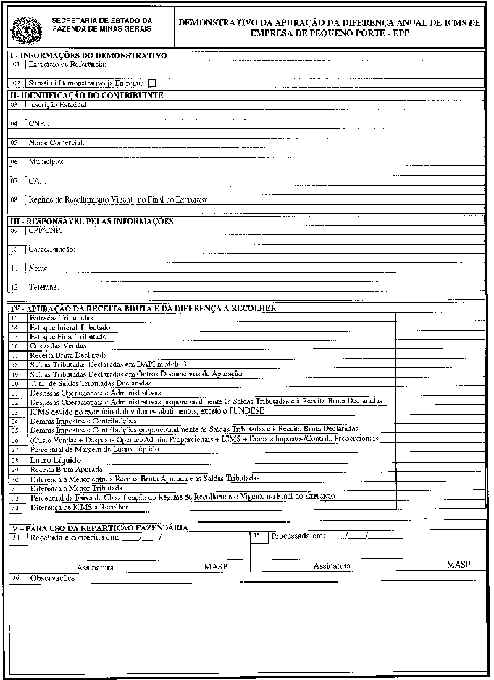

14. MODELOS DOS DOCUMENTOS FISCAIS

Fundamentos Legais:

Artigos 18 e 19 do RICMS/96; Item 7 e Notas do Anexo III do RICMS/96; Artigo 59 do Anexo V do RICMS/96; Artigos 6º, § 1º, "2"; 12, § 1º, "2" e § 3º, "1", "a" do Anexo X do RICMS/96; Artigo 40, Inciso II do Ripi/98, Decreto nº 2.637, de 25.06.98.