CARVÃO VEGETAL

Disposições Fiscais

Sumário

1. INTRODUÇÃO

Nas operações relacionadas com carvão vegetal, o produtor de carvão inscrito no Cadastro de Contribuintes do ICMS deverá adotar os procedimentos fiscais a seguir enumerados, cumprindo, desta forma, as obrigações atinentes ao regime especial de tributação destas operações.

2. AUTORIZAÇÃO PARA EXPLORAÇÃO FLORESTAL

O produtor de carvão vegetal devidamente inscrito no Cadastro de Produtor Rural ou no Cadastro de Contribuintes do ICMS deverá, antes do início das atividades de produção do carvão, comunicar à repartição fazendária de sua circunscrição, acompanhada da licença ou autorização de desmate.

3. DIFERIMENTO DO ICMS

Nas operações internas com carvão vegetal e no respectivo serviço de transporte o pagamento do ICMS será diferido para o momento em que ocorrer a:

a) saída para fora do Estado;

b) saída do estabelecimento atacadista, salvo se para o estabelecimento industrial a que se refere a letra "c", deste item;

c) saída de estabelecimento industrial situado no Estado, do produto resultante do processo de industrialização no qual tiver consumido;

d) saída do produto para estabelecimento varejista ou para consumidor final.

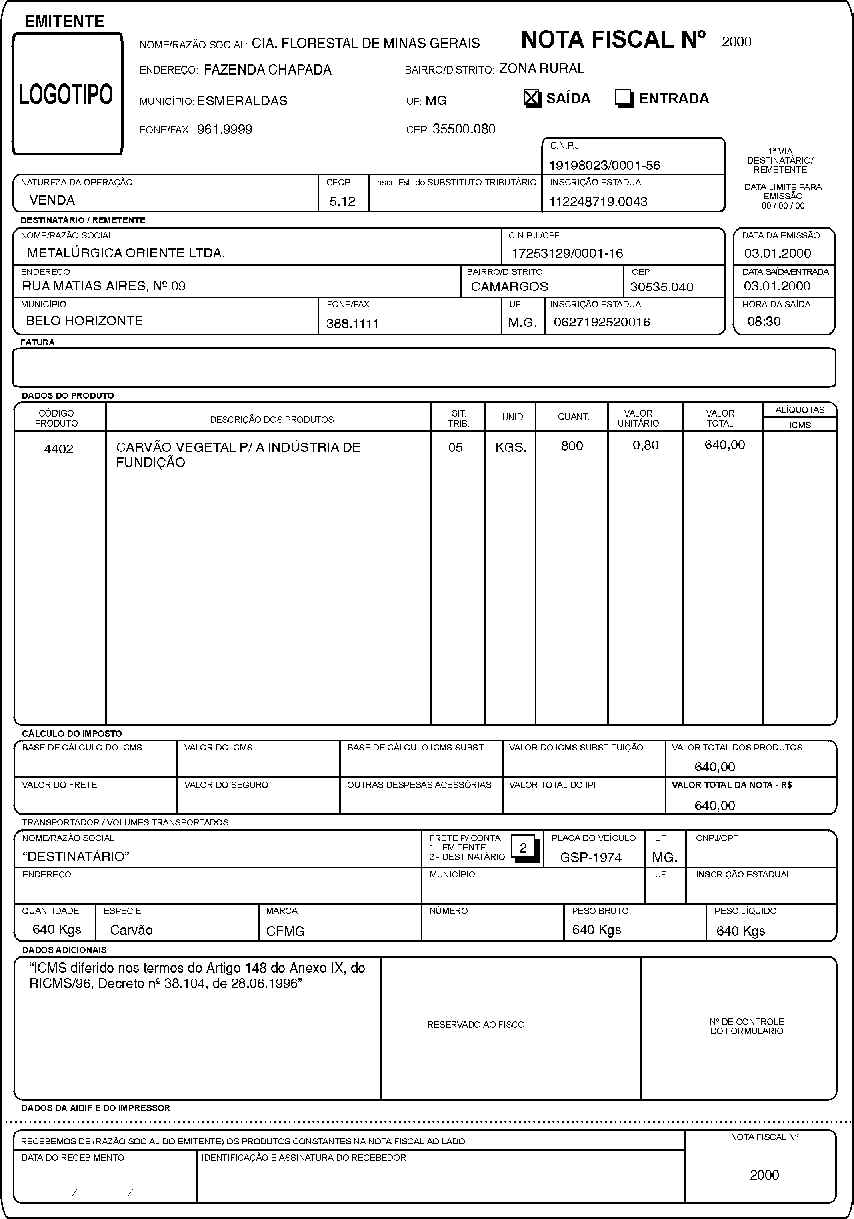

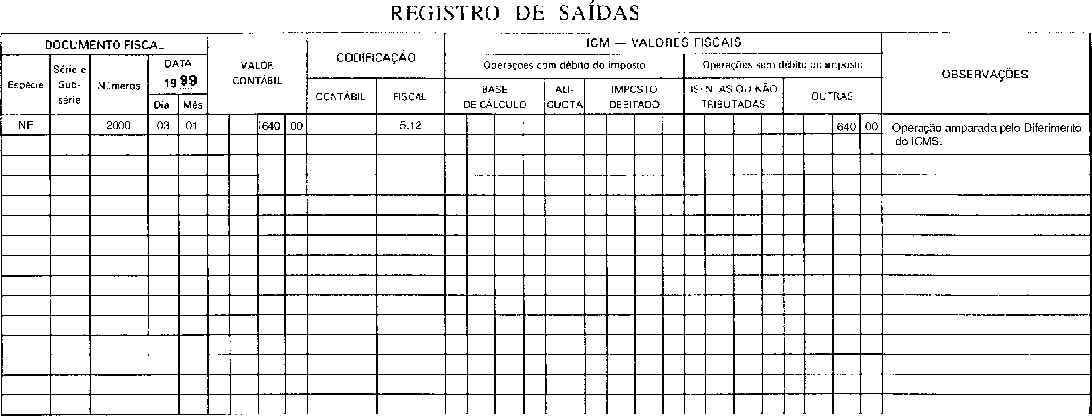

4. EMISSÃO DA NOTA FISCAL

A saída de carvão vegetal deverá ser acobertada por Nota Fiscal de Produtor, ou, Nota Fiscal, modelo 1 ou 1-A, quando se tratar de pessoa jurídica inscrita no Cadastro de Contribuintes do ICMS, devendo ser emitida no município de origem do produto.

5. AQUISIÇÃO EM OPERAÇÃO INTERNET

O estabelecimento de contribuinte do ICMS adquirente de carvão vegetal deverá emitir Nota Fiscal, modelo 1, no momento da entrada da mercadoria em seu estabelecimento.

Na Nota Fiscal emitida pela entrada do carvão vegetal proveniente de produtor localizado neste Estado, deverá ser mencionado os números:

a) do Selo Ambiental Autorizado (SAA) do Instituto Estadual de Florestas (IEF);

b) da Autorização para Exploração Florestal;

c) da Nota Fiscal acobertadora do trânsito da mercadoria.

6. AQUISIÇÃO EM OPERAÇÃO INTERESTADUAL

Na Nota Fiscal, modelo 1, emitida pelo adquirente pela entrada de carvão vegetal proveniente de outra unidade da Federação, deverão ser mencionados os números:

a) da Autorização para Transporte de Produto Florestal (ATPF);

b) do Regime Especial de Transporte (RET);

c) da Autorização para Exploração Florestal;

d) da Nota Fiscal acobertadora do trânsito da mercadoria.

7. ENCERRAMENTO DAS ATIVIDADES

Por ocasião do encerramento das atividades de desmate e produção de carvão vegetal, o contribuinte do ICMS deverá comunicar o fato à repartição fazendária que lhe houver fornecido a inscrição, requerendo a baixa da mesma, se for o caso.

8. PRAZO DE RECOLHIMENTO DO ICMS

O recolhimento do ICMS devido relativo à saída, em operação interestadual, de carvão vegetal, exceto em embalagem de até 10 kg (dez quilogramas) próprio para uso não industrial, deverá ser efetuado no momento da saída do carvão vegetal.

9. ALÍQUOTA DO ICMS

Nas saídas tributadas, em operação interna, de carvão vegetal a alíquota do ICMS é de 18% (dezoito por cento).

10. ENTREGA DO DAPI

O estabelecimento que apura o imposto pelo regime de débito e crédito que opera com a comercialização de carvão vegetal deve preencher e entregar mensalmente o Demonstrativo de Apuração e Informação do ICMS (Dapi) até o dia 15 (quinze) do mês subsequente ao da apuração do ICMS.

11. ENTREGA DA DETRI

O estabelecimento de contribuinte, optante pelo Micro Geraes, enquadrado como empresa de pequeno porte, que opera com a comercialização de carvão vegetal deve preencher e entregar até o dia 10 (dez) do mês subseqüente ao trimestre a "Declaração Trimestral - Empresa de Pequeno Porte e Microempresa Inscrição Coletiva."

12. TRIBUTAÇÃO DO IPI

A produção de carvão vegetal, incluído o carvão de cascas ou caroços, mesmo que aglomerado, classificado na Tabela de Incidência do IPI (Tipi) sob o número 44020000 não é tributada pelo Imposto sobre Produtos Industrializados (IPI).

13. REMESSA DO CARVÃO PARA MICROEMPRESA OU EMPRESA DE PEQUENO PORTE

O diferimento do ICMS sobre a saída de carvão vegetal, mencionado no item 03 (três) desta matéria, não se aplica quando o carvão vegetal for destinado a estabelecimento enquadrado como microempresa ou empresa de pequeno porte no âmbito do Micro Geraes.

14. TAXA FLORESTAL

O produtor de carvão vegetal inscrito no Cadastro de Produtor Rural ou no Cadastro de Contribuintes do ICMS deverá recolher a Taxa Florestal sobre a produção de carvão, de acordo com as seguintes especificações:

ESPECIFICAÇÃO |

UNID. |

UFIR |

PRODUTOS E SUBPRODUTOS FLORESTAIS |

||

Carvão vegetal de floresta plantada |

m3 |

0,56 |

Carvão vegetal de floresta nativa sob manejo sustentado |

m3 |

0,56 |

Carvão vegetal de floresta nativa |

m3 |

2,80 |

15. PRAZO DE RECOLHIMENTO DA TAXA FLORESTAL

A taxa florestal deverá ser recolhida, mediante preenchimento do Documento de Arrecadação Estadual (DAE), até o dia 15 (quinze) do mês subseqüente em estabelecimento bancário autorizado pela Secretaria de Estado da Fazenda.

Na hipótese da saída de carvão vegetal ou subprodutos florestais para fora do Estado, a taxa deverá ser recolhida antes da remessa do produto.

16. PENALIDADES FISCAIS

A falta de recolhimento da Taxa Florestal, assim como o seu recolhimento insuficiente ou intempestivo acarretará, além dos juros moratórios, a aplicação das seguintes penalidades:

* havendo espontaneidade no recolhimento do principal e dos acessórios, multa equivalente a 0,15% (quinze centésimos por cento) do valor da taxa, por dia de atraso, sendo limitada ao percentual máximo de 12% (doze por cento).

Fundamentos Legais:

Artigos 11, V; 41, I, "e"; 85, IV, "f.3" do RICMS/96;

Anexo II, item 16 do RICMS/96;

Anexo V, Artigo 157, § 1º, "2" e § 5º do RICMS/96;

Anexo IX, Artigos 147 a 150 do RICMS/96;

Artigos 5º, 13, 14 e 19 do Decreto nº 36.110, de 04 de outubro de 1994.