ICMS

REGIME DE ESTIMATIVA FISCAL - ENQUADRAMENTO E DESENQUADRAMENTO

RESUMO: A Portaria a seguir, em vigor a partir de 01.12.99, retroagindo seus efeitos a 22.11.99, dispõe sobre o enquadramento, revisão e desenquadramento de contribuintes no regime de estimativa fiscal.

PORTARIA SEFAZ Nº

100/99

(DOE de 01.12.99)

Dispõe sobre o regime de estimativa fiscal.

O SECRETÁRIO DE ESTADO DE FAZENDA DE MATO GROSSO, no uso de suas atribuições legais e,

CONSIDERANDO o que dispõem os artigos 80 a 85 do Regulamento do ICMS, aprovado pelo Decreto nº 1.944, de 06 de outubro de 1989, que faculta ao fisco, no seu interesse, o enquadramento, revisão e desenquadramento de contribuintes no regime de recolhimento do Imposto sobre Operações Relativas à Circulação de Mercadorias e sobre Prestações de Serviços de Transporte Interestadual e Intermunicipal e de Comunicação - ICMS, por estimativa, desde que respeitado o princípio constitucional da não-cumulatividade do imposto, resolve:

Art. 1º - O enquadramento, revisão e desenquadramento de contri-buintes no regime de estimativa fiscal dar-se-á em conformidade com o disposto nesta Portaria.

Parágrafo único - Para os efeitos de enquadramento, revisão e desenquadramento de contribuintes no aludido regime serão consideradas as informações relativas às diversas atividades econômicas, identificadas, pelos antigos Códigos de Atividade Econômica, antes arrolados no Anexo III do Regulamento do ICMS.

Art. 2º - Ficam enquadrados no regime de recolhimento do ICMS, por estimativa, os contribuintes inscritos no Cadastro de Contribuintes do Estado - CCE com os Códigos de Atividade Econômica - CAE de 03.01.01 a 03.23.99, 4.01.01 a 4.16.99 e 5.01.01 a 5.11.99, que venham participando de forma negativa ou com pequena representatividade na arrecadação do ICMS, ressalvados aqueles que:

I - produzam ou comercializem, exclusivamente, mercadorias sujeitas ao regime de substituição tributária;

II - tenham iniciado atividades há menos de 06 (seis) meses;

III - desempenhem atividade tipicamente monopolista ou oligopolista;

IV - embora em atividade, estejam com inscrição suspensa, cassada ou baixada, ainda que sumariamente ou ex-officio, no Cadastro de Contribuintes do Estado.

Parágrafo único - Na sua conveniência, o fisco, considerando peculiaridades de determinadas atividades econômicas, poderá excluir do regime de que trata esta Portaria seus respectivos Códigos de Atividade Econômica, ainda que compreendidos nos intervalos citados no caput.

Art. 3º - O valor do ICMS estimado a ser recolhido em um período preestabelecido será calculado a partir das Entradas Líquidas Tributadas do contribuinte, verificadas em um determinado período-base, apuradas em conformidade com as informações prestadas pelo mesmo na sua GIA-ICMS, utilizados, ainda, o Percentual de Valor Agregado Contábil Mediano e o Valor Agregado Estimado.

§ 1º - Para os efeitos do disposto no caput, consideram-se:

I - Entradas Líquidas Tributadas: a soma dos valores das entradas tributadas do contribuinte, formadas pelas compras e transferências tributadas, originárias de Mato Grosso, de outras unidades federadas e do exterior, deduzidas as devoluções de compras tributadas e as transferências efetuadas a outros estabelecimentos do mesmo titular, desta ou de outra unidade da Federação;

II - Valor Agregado Estimado: o resultado da multiplicação das Entradas Líquidas Tributadas do contribuinte pelo Percentual de Valor Agregado Contábil Mediano, relativo ao seu Código de Atividade Econômica;

III - Percentual de Valor Agregado Contábil Mediano (do Código de Atividade Econômica): o Percentual de Valor Agregado Contábil do contribuinte que estiver no meio da amostra;

IV - Percentual de Valor Agregado Contábil: é a relação percentual entre o Valor Agregado Contábil e as Entradas Líquidas Contábeis do contribuinte;

V - Valor Agregado Contábil: a diferença entre as Saídas Líquidas Contábeis e as Entradas Líquidas Contábeis do contribuinte;

VI - Saídas Líquidas Contábeis: a soma dos valores das saídas contábeis do contribuinte, formadas pelas vendas e transferências contábeis, efetuadas para Mato Grosso, outras unidades federadas e para o exterior, deduzidas as devoluções de vendas contábeis;

VII - Entradas Líquidas Contábeis: correspondem à soma dos valores das entradas contábeis do contribuinte, formadas pelas compras e transferências contábeis, originárias de Mato Grosso, de outras unidades federadas e do exterior, deduzidas as devoluções de compras contábeis.

§ 2º - Para a obtenção da mediana relativa ao Percentual de Valor Agregado Contábil de cada Código de Atividade Econômica, serão observados os seguintes parâmetros:

I - a amostra será constituída por todos os contribuintes ativos no Cadastro de Contribuintes do Estado que apresentaram a GIA-ICMS referente ao ano-base de 1997, excluídos aqueles cujo Valor Agregado Contábil seja igual ou inferior a zero; e

II - não serão consideradas as atividades econômicas que, dentro da amostra, tenham representatividade inferior a 10 (dez) contribuintes.

§ 3º - Na hipótese de exclusão de que trata o inciso II do parágrafo anterior, será considerado como Percentual de Valor Agregado Contábil Mediano do respectivo Código de Atividade Econômica, para efeitos do cálculo da parcela de estimativa, aquele obtido pelo grupo de atividade econômica ao qual pertence o contribuinte, na forma prevista em normas complementares editadas pela Coordenadoria-Geral do Sistema Integrado de Administração Tributária.

§ 4º - Será considerado como valor do ICMS Estimado do Período, o resultante da aplicação da alíquota de 17% (dezessete por cento) sobre o Valor Agregado Estimado do período.

§ 5º - Mensalmente, o contribuinte deverá recolher o valor do ICMS Estimado Mensal, ou seja, o resultado da divisão do ICMS Estimado pelo número de meses que compõe a série histórica das Entradas Líquidas Tributadas do período-base.

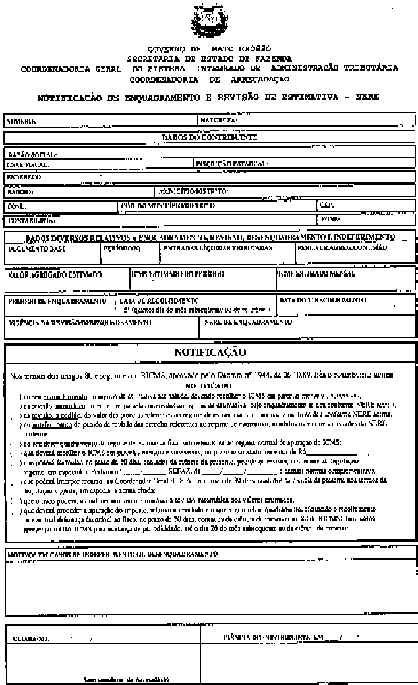

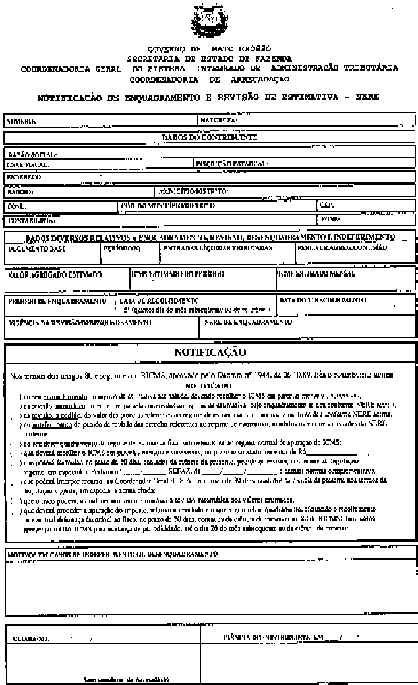

Art. 4º - O contribuinte será cientificado de seu enquadramento no regime de estimativa e do Valor Estimado Mensal através da Notificação de Enquadramento e Revisão de Estimativa - NERE -, numerada, emitida em via única, cujo modelo, em anexo, com esta se aprova, tendo por natureza "enquadramento".

§ 1º - A NERE será encaminhada para o endereço do estabelecimento constante do Cadastro de Contribuintes do Estado, por meio de registro postal, servindo como comprovante da respectiva entrega o aviso recebimento ("AR") correspondente, identificado com a mesma numeração.

§ 2º - Na impossibilidade de efetuar a entrega da NERE na forma preconizada no parágrafo anterior, serão utilizados os demais meios previstos no artigo 474 do Regulamento do ICMS.

Art. 5º - O período de enquadramento, definido na NERE, poderá ser de até 36 (trinta e seis) meses, considerados de janeiro de 2000 a dezembro de 2002, inclusive.

§ 1º - O fisco poderá a qualquer tempo e a seu critério:

I - promover o enquadramento de qualquer estabelecimento no regime de estimativa;

II - rever os valores estimados e reajustar as parcelas mensais mesmo no curso do período de enquadramento;

III - promover o desenquadramento de qualquer estabelecimento do regime de estimativa, mencionando as circunstâncias.

§ 2º - Revisto o valor estimado por iniciativa do fisco, será expedida NERE tendo por natureza "revisão automática".

§ 3º - O termo de início do período de enquadramento e da revisão automática, informado pela NERE, não prevalecerá quando a respectiva ciência ocorrer dentro do mês ou meses posteriores.

§ 4º - Nas hipóteses previstas no parágrafo anterior, será considerado como termo de início o mês subseqüente ao da ciência da notificação, passando a data do primeiro recolhimento para o 5º (quinto) dia do segundo mês subseqüente ao dessa ciência.

Art. 6º - As parcelas estimadas deverão ser recolhidas até o 5º (quinto) dia do mês subeqüente ao de referência.

§ 1º - O recolhimento espontâneo, após o decurso do prazo fixado no caput, ensejará ainda a aplicação dos acréscimos legais cabíveis.

§ 2º - Para o recolhimento das parcelas mensais, deve ser utilizado o Documento de Arrecadação (Automatizado) - DAR Modelo 1 (DAR-1/AUT), emitido eletronicamente pela Coordenadoria de Arrecadação, que conterá todas as informações para o controle do regime, sem prejuízo das demais, exigidas pela Portaria nº 041/99 - SEFAZ, de 21.05.99.

Art. 7º - Quando o contribuinte, por razão fundamentada discordar do valor do imposto estimado ou automaticamente revisto, ou, ainda, de seu enquadramento no regime de estimativa, poderá apresentar pedido de revisão, obedecidos a forma e critérios especificados em norma complementar a ser editada pela Coordenadoria-Geral do Sistema Integrado de Administração Tributária.

§ 1º - O pedido de revisão de que trata o caput será apreciado pelo Coordenador de Arrecadação que adotará as providências para emissão de nova NERE, tendo por natureza "revisão, a pedido", "desenquadramento" ou "indeferimento", conforme resolva pela redução do valor estimado, pelo desenquadramento do contribuinte do regime ou pelo indeferimento do pedido.

§ 2º - Do resultado do pedido de revisão, caberá recurso à Coordenadoria do Sistema Integrado de Administração Tributária, que poderá ser interposto no prazo de 30 (trinta) dias, contados da ciência da nova NERE.

§ 3º - Os pedidos de revisão e de recurso não terão efeitos suspensivos, ficando o contribuinte obrigado a recolher o valor das parcelas estimadas, vencidas anteriormente à data da ciência do resultado do julgamento final de sua petição.

§ 4º - Na hipótese de desenquadramento, caso a sua ciência ocorra antes de vencida a parcela de estimativa correspondente a período de referência já encerrado, o contribuinte será considerado, em relação ao mesmo, como sujeito ao regime de apuração normal.

§ 5º - O desenquadramento do regime obriga o contribuinte a antecipar a apresentação da GIA-ICMS, informando Motivo 6 - Mudança de Periodicidade, declarando o movimento ocorrido exclusivamente durante o período em que vigorou a estimativa.

§ 6º - Em qualquer caso, ajuntada de documento fiscal ou contábil ou a prestação de informação ou declaração que não sejam fidedignos anula a decisão neles fundamentada, facultando ao fisco a adoção dos procedimentos fiscais cabíveis, relativamente ao período de enquadramento do contribuinte.

Art. 8º - O estabelecimento enquadrado no regime de estimativa fará, nos dias 30 de junho e 31 de dezembro de cada ano, a apuração de que trata o artigo 78 do Regulamento do ICMS.

§ 1º - O montante da diferença do imposto apurado na forma do caput deste artigo deverá ser transcrito no campo "Observações" do livro Registro de Apuração do ICMS.

§ 2º - A diferença do imposto verificada entre o montante recolhido em moeda corrente e/ou compensado em conformidade com o asserrado no § 4º deste artigo, e o apurado será:

I - se favorável ao fisco:

a) recolhida espontaneamente, de uma só vez, até os dias 15 (quinze) de julho do mesmo ano e 15 (quinze) de janeiro do ano subseqüente;

b) decorridos os prazos mencionados na alínea anterior, recolhida espontaneamente ou através de ação fiscal, observada a adição dos acréscimos legais pertinentes;

II - se favorável ao contribuinte, compensada em recolhimentos futuros, mediante solicitação do interessado, devidamente homologada pelo fisco, respeitados a forma e critérios estabelecidos em norma complementar a ser editada pela Coordenadoria-Geral do Sistema Integrado de Administração Tributária.

§ 3º - Para efeito do disposto no inciso II do parágrafo anterior, considera-se solicitação de homologação do saldo credor a apresentação da GIA-ICMS semestral, conforme prevê a legislação específica, que contenha as informações necessárias à análise do crédito.

§ 4º - O crédito homologado será lançado e controlado em conta-corrente do contribuinte, sendo utilizado pela Coordenadoria de Arrecadação para dedução do valor a recolher em futura emissão de DAR-1/AUT referente a meses subseqüentes.

§ 5º - É vedado ao contribuinte deduzir, por sua iniciativa, saldo credor diretamente em documento de arrecadação, sem observância do preconizado no parágrafo anterior.

Art. 9º - Suspensa a aplicação do regime de estimativa, antecipar-se-á o cumprimento da obrigação prevista no artigo anterior, hipótese em que a diferença do imposto verificada entre o montante recolhido em moeda corrente e/ou compensado em conformidade com o disposto no § 4º daquele artigo, e o apurado será:

I - se favorável ao fisco:

a) recolhida dentro do prazo de 30 (trinta) dias, contados da data em que o estabelecimento for desenquadrado do regime de estimativa ou em que ocorrer cessação de sua atividade;

b) decorridos os prazos mencionados na alínea anterior, recolhida espontaneamente ou através de ação fiscal, observada a adição dos acréscimos legais pertinentes;

II - se favorável ao contribuinte, após o procedimento previsto no inciso II do § 2º do artigo antecedente:

a) compensada, nos casos de desenquadramento, mediante lançamento no livro Registro de Apuração do ICMS, quadro "Crédito do Imposto Outros Créditos" - com a expressão "Excesso de Estimativa";

b) restituída ao contribuinte, desde que autorizada pelo Secretário de Estado de Fazenda, nos casos de cessação de atividade.

§ 1º - As compensações, na hipótese prevista na alínea a do inciso II deste artigo, poderão ser autorizadas pelo Coordenador de Arrecadação, devendo porém ser seguidas de levantamento em profundidade pela Coordenadoria de Fiscalização.

§ 2º - As autorizações concedidas com base no parágrafo anterior não implicam legitimidade do crédito autorizado.

§ 3º - Qualquer restituição, na hipótese prevista na alínea b do inciso II deste artigo, deverá ser precedida de levantamento fiscal.

Art. 10 - A apresentação de pedido de paralisação temporária de atividades implicará a suspensão do pagamento das parcelas estimadas durante a vigência dessa paralisação, conforme prevê a legislação.

§ 1º - Juntamente com a FAC de paralisação temporária das atividades, o contribuinte deverá apresentar a GIA-ICMS relativa ao período em que esteve em atividade, no semestre civil, de acordo com a legislação própria.

§ 2º - Caso o contribuinte retorne às suas atividades até 06 (seis) meses após sua cessação, estará automaticamente enquadrado no regime de estimativa, devendo recolher a parcela mensal pelo último montante estimado, independentemente do recebimento do respectivo DAR-1/AUT do mês de referência.

Art. 11 - O requerimento de baixa da inscrição estadual, devidamente protocolizado na Agênia Fazendária do seu domicílio fiscal, implica desenquadramento automático do contribuinte do regime de estimativa.

Art. 12 - Para o cálculo da estimativa referente a cada semestre civil, serão utilizadas as informações contantes da GIA-ICMS, como segue:

I - se enquadramento:

a) para o primeiro semestre civil do ano - GIA-ICMS anual contendo o movimento do ano-base relativo ao segundo ano imediatamente anterior àquele em que se iniciar o período de enquadramento;

b) para o segundo semestre civil do ano - GIA-ICMS anual contendo o movimento do ano-base relativo ao primeiro ano imediatamente anterior àquele em que se iniciar o período de enquadramento;

II - se revisão automática:

a) para o primeiro semestre civil do ano - GIA-ICMS semestral contendo o movimento do primeiro semestre civil do ano imediatamente anterior àquele em que se iniciar o período da revisão automática;

b) para o segundo semestre civil do ano - GIA-ICMS anual contendo o movimento do segundo semestre civil do ano imediatamente anterior àquele em que se iniciar o período de enquadramento.

§ 1º - Aplica-se o disposto na alínea a do inciso II do caput deste artigo no enquadramento de contribuintes que, em 31.12.99, já estavam enquadrados no regime de estimativa fixa.

§ 2º - Para o contribuinte omisso na apresentação da GIA-ICMS, já enquadrado no regime de estimativa, poderá ser considerado como Valor Estimado Mensal o fixado no lançamento anterior, que deverá ser recolhido até o final do período de enquadramento ou até que seja automaticamente revisto.

§ 3º - Qualquer que seja o critério observado para a fixação do ICMS Estimado Mensal do contribuinte, nenhuma parcela poderá ser inferior a R$ 20,00 (vinte reais).

§ 4º - Os saldos credores de semestres anteriores, homologados e ainda não integralmente compensados, de contribuintes então enquadrados no regime de estimativa na forma das Portarias Circulares nºs 050/96 e 037/95 - SEFAZ, respectivamente, de 24.06.96 e 08.05.95, serão compensados de acordo com o disposto em norma complementar a ser editada pela Coordenadoria-Geral do Sistema Integrado de Administração Tributária.

§ 5º - Em relação aos saldos credores obtidos nas apurações semestrais a partir de 30 de dezembro de 1998, será observado o disposto no inciso II do § 2º e nos §§ 3º a 5º do artigo 8º.

Art. 13 - Fica a Coordenadoria-Geral do Sistema Integrado de Administração Tributária autorizada a editar as normas complementares, necessárias ao fiel cumprimento deste Ato, cabendo, ainda, à mesma disciplinar a forma para a solução de casos omissos, eventualmente não contemplados na legislação.

Art. 14 - Esta Portaria entra em vigor na data de sua publicação, retroagindo seus efeitos a 22 de novembro de 1999.

Art. 15 - Revogam-se as disposições em contrário, especialmente a Portaria nº 050/99 - SEFAZ, de 18.06.99, assegurados, porém, seus efeitos em relação aos contribuintes enquadrados no regime de estimativa dela decorrente.

Cumpra-se.

Gabinete do Secretário de Estado de Fazenda, em Cuiabá-MT, 24 de novembro de 1999.

Valter Albano da Silva

Secretário de Estado de Fazenda

Modelo aprovado conforme Portaria nº 100/1999 - SEFAZ, de 24.11.99