DARE – TO

Instituição e Forma de Pagamento

Sumário

1. Introdução;

2. DARE;

2.1 – DARE Modelos 1 e 2;

2.1.1 – Modelo 1;

2.1.2 – Modelo 2;

2.1.3 – Preenchimento do DARE Modelos 1 e 2;

2.2 – DARE Modelo 3;

2.2.1 – Modelo 3;

2.2.2 – Preenchimento do DARE Modelo 3;

3. Agente Arrecadador;

3.1 – Registro de Pagamento;

3.2 – Pagamento Parcelado;

4. Autenticação do DARE;

4.1 – Tabela dos Códigos de Receita;

5. Penalidades.

1. INTRODUÇÃO

Na presente matéria, abordaremos o Decreto nº 5.948, de 24 de maio de 2019, que institui o Documento de Arrecadação de Receitas Estaduais – DARE, como documento único de arrecadação de receitas públicas do Estado de Tocantins e a Portaria SEFAZ nº 801, de 13 de junho de 2019 que aprova os modelos e expede normas complementares do Documento de Arrecadação de Receitas Estaduais – DARE.

2. DARE

Fica aprovado o modelo do Documento de Arrecadação de Receitas Estaduais – DARE que será utilizado pelos órgãos da Administração Pública direta e indireta do Estado do Tocantins para o recolhimento das receitas estaduais de natureza tributária e não tributária.

O DARE será apresentado em três modelos distintos, com as seguintes denominações:

a) DARE – Mod. 1, Anexo I: acoplado ao formulário da Nota Fiscal Avulsa, Mod. 1, destinado ao recolhimento das receitas estaduais relacionadas àquele documento;

b) DARE – Mod. 2, Anexo II: será utilizado exclusivamente, em regime de contingência, pelas unidades de fiscalização da Secretaria da Fazenda e Planejamento – SEFAZ;

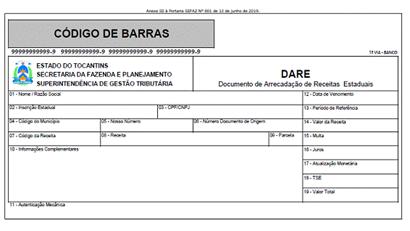

c) DARE – Mod. 3, Anexo III: disponível no endereço eletrônico da Secretaria da Fazenda e Planejamento (www.sefaz.to.gov.br), nas Agências de Atendimento e nos demais órgãos da Administração Pública direta e indireta que gerem receitas, cujas informações são impressas em código de barras no padrão FEBRABAN.

2.1 – DARE Modelos 1 e 2

Os DARE’s modelos 1 e 2, respectivamente, serão confeccionados em formulário contínuo de três vias, com a seguinte destinação:

a) 1ª via – Destinatário;

b) 2ª via – Banco;

c) 3ª via – Agência de Atendimento/Balancete.

O DARE, Mod. 2 será utilizado pelos Postos Fiscais e Unidade Móvel de Fiscalização da SEFAZ, em regime de contingência.

A primeira via do DARE deverá conter itens especiais de segurança.

A prestação de contas do DARE modelos 1 e 2 será realizada exclusivamente por meio do Documento de Prestação de Contas da Arrecadação – DPCA instituído pela SEFAZ.

2.1.1 – Modelo 1

2.1.2 – Modelo 2

2.1.3 – Preenchimento do DARE Modelos 1 e 2

O DARE terá numeração sequencial controlada, composto por sete algarismos, sendo o último o dígito verificador e deverá ser preenchido conforme as instruções contidas no Anexo V da Portaria SEFAZ nº 801, de 13 de junho de 2019, conforme a seguir:

ORIENTAÇÕES PARA PREENCHIMENTO DO DOCUMENTO DE ARRECADAÇÃO DE RECEITAS ESTADUAIS – DARE, MODELOS I e II

CAMPO 1 – NOME/RAZÃO SOCIAL – informar o nome do contribuinte pessoa física ou a razão social da empresa responsável pelo recolhimento do tributo, tais como:

1.1 – ICMS: a pessoa física ou jurídica que realize, com habitualidade ou em volume comercial, operações de circulação de mercadoria ou prestações de serviços de transporte interestadual e intermunicipal e de comunicação, ainda que iniciados no exterior;

1.2 – ITCD:

1.2.1 – o herdeiro ou legatário, na transmissão causa mortis;

1.2.2 – o donatário, o beneficiário ou o cessionário, quando se verificar, respectivamente, a doação, a desistência ou cessão não onerosa;

1.3 – IPVA: nome do proprietário do veículo;

1.4 – Taxa Judiciária – TXJ: o autor da ação ou a pessoa a favor de quem forem praticados os atos jurídicos;

1.5 – Taxa de Serviços Estaduais – TSE: o usuário dos serviços prestados pelo Estado;

1.6 – Taxa Florestal – TXF: os produtores rurais e extratores que beneficiem, armazenem, comercializem ou consumam produtos e subprodutos de origem florestal;

1.7 – Taxa de Segurança Preventiva – TSP: a pessoa que solicite a prestação do serviço público ou o ato decorrente da atividade do poder de polícia, ou que deles for beneficiária direta;

1.8 – Receitas do DETRAN – taxas, multas de trânsito e outras: a pessoa que for beneficiária direta dos serviços;

1.9 – Contribuição de Melhoria – CME: o proprietário, o titular de domínio útil ou o possuidor, a qualquer título, de imóveis que obtiveram, direta ou indiretamente, valorização efetiva em decorrência de obras públicas realizadas nas áreas em que estiverem localizados.

CAMPO 2 – INSCRIÇÃO ESTADUAL – informar o número da inscrição estadual do contribuinte, quando for o caso.

CAMPO 3 – CPF/CNPJ – informar o número da inscrição no Cadastro da Pessoa Física ou Nacional da Pessoa Jurídica relativo ao contribuinte da receita, quando for o caso.

CAMPO 4 – CÓDIGO DO MUNICÍPIO – informar o código do município do domicílio do contribuinte, de acordo com tabela específica.

CAMPO 5 – NOSSO NÚMERO – número de identificação do arquivo do DARE, o qual é emitido automaticamente pelo sistema eletrônico da Secretaria da Fazenda – SEFAZ, e informado no código de barras no padrão FEBRABAN.

CAMPO 6 – NÚMERO DO DOCUMENTO DE ORIGEM – transcrever o número do documento que deu origem à receita. Ex.: AI – 147586; PPD – 58967214-9.

CAMPO 7 – CÓDIGO DA RECEITA – informar o código da receita a que se refere o documento, na conformidade de normas específicas.

CAMPO 8 – RECEITA – informar o nome do tributo a que se refere o documento, de acordo com o código informado no campo 7.

CAMPO 9 – PARCELA – informar o número da parcela a que se refere a receita, quando for o caso, no formato 99/99. Ex.: 01/12.

CAMPO 10 – INFORMAÇÕES COMPLEMENTARES – informar, de forma sucinta, alguns itens complementares para melhor identificação do contribuinte e ou da receita.

Ex.: imóvel à Rua Um no 125 – Setor Aeroporto; Formal de partilha do espólio de Fulano de Tal, CPF no; Taxa de Segurança Preventiva: informar o local e o período da prestação; código do RENAVAM e número das placas de identificação do veículo.

CAMPO 11 – NOME DO SERVIDOR – informar o nome do agente do fisco responsável pela emissão do DARE;

CAMPO 12 – MATRÍCULA – informar a matrícula do agente do fisco responsável pela emissão do DARE.

CAMPO 13 – DATA DO VENCIMENTO – informar a data limite para pagamento da receita, no formato DD/MM/AAAA. Ex.: 09.02.2019.

CAMPO 14 – PERÍODO DE REFERÊNCIA – Informar o mês e o ano do período de apuração da receita a que se refere o documento, no formato MM/AAAA. Ex. 01/2019.

CAMPO 15 – VALOR DA RECEITA – informar o valor nominal da receita, sem nenhum tipo de acréscimo.

CAMPO 16 – MULTA – informar o valor da umlta devida pelo não cumprimento das obrigações ou pelo não pagamento no prazo estabelecido.

CAMPO 17 – JUROS – informar o valor dos juros de mora devidos pelo não cumprimento da obrigação ou pelo não pagamento no prazo estabelecido.

CAMPO 18 – ATUALIZAÇÃO MONETÁRIA – informar o valor devido a título de atualização monetária do valor principal da receita, pelo não pagamento no prazo estabelecido.

CAMPO 19 – TSE – informar o valor da taxa de serviço de emissão de documento, conforme dispõe o item 4.7 do anexo IV da Lei 1.287/2001.

CAMPO 20 – VALOR TOTAL – informar o somatório das parcelas relativas aos campos 15 + 16 + 17 + 18 + 19.

CAMPO 21 – AUTENTICAÇÃO MECÂNICA – destinado ao registro do recebimento da receita pelo agente arrecadador, mediante processo mecânico ou eletrônico, quando for o caso.

2.2 – DARE Modelo 3

O DARE, Mod. 3 deverá ser impresso em duas vias, com a seguinte destinação:

a) 1ª via – comprovante do agente arrecadador;

b) 2ª via – comprovante do contribuinte.

O DARE, Mod. 3, deverá ser gerados no Sistema Integrado da Administração Tributária – SIAT, e os recursos serão destinados à conta do Tesouro Estadual.

2.2.1 – Modelo 3

2.2.2 – Preenchimento do DARE Modelo 3

O DARE, Mod. 3, deverá ser preenchido conforme instruções contidas no Anexo IV da Portaria SEFAZ nº 801, de 13 de junho de 2019, a seguir:

ORIENTAÇÕES PARA PREENCHIMENTO DO DOCUMENTO DE ARRECADAÇÃO DE RECEITAS ESTADUAIS – DARE, MODELO III

CAMPO 1 – NOME/RAZÃO SOCIAL – informar o nome do contribuinte pessoa física ou a razão social da empresa responsável pelo recolhimento do tributo, tais como:

1.1 – ICMS: a pessoa física ou jurídica que realize, com habitualidade ou em volume comercial, operações de circulação de mercadoria ou prestações de serviços de transporte interestadual e intermunicipal e de comunicação, ainda que iniciados no exterior;

1.2 – ITCD:

1.2.1 – o herdeiro ou legatário, na transmissão causa mortis;

1.2.2 – o donatário, o beneficiário ou o cessionário, quando se verificar, respectivamente, a doação, a desistência ou cessão não onerosa;

1.3 – IPVA: nome do proprietário do veículo;

1.4 – Taxa Judiciária – TXJ: o autor da ação ou a pessoa a favor de quem forem praticados os atos jurídicos;

1.5 – Taxa de Serviços Estaduais – TSE: o usuário dos serviços prestados pelo Estado;

1.6 – Taxa Florestal – TXF: os produtores rurais e extratores que beneficiem, armazenem, comercializem ou consumam produtos e subprodutos de origem florestal;

1.7 – Taxa de Segurança Preventiva – TSP: a pessoa que solicite a prestação do serviço público ou o ato decorrente da atividade do poder de polícia, ou que deles for beneficiária direta;

1.8 – Receitas do DETRAN – taxas, multas de trânsito e outras: a pessoa que for beneficiária direta dos serviços;

1.9 – Contribuição de Melhoria – CME: o proprietário, o titular de domínio útil ou o possuidor, a qualquer título, de imóveis que obtiveram, direta ou indiretamente, valorização efetiva em decorrência de obras públicas realizadas nas áreas em que estiverem localizados.

CAMPO 2 – INSCRIÇÃO ESTADUAL – informar o número da inscrição estadual do contribuinte, quando for o caso.

CAMPO 3 – CPF/CNPJ – informar o número da inscrição no Cadastro da Pessoa Física ou Nacional da Pessoa Jurídica relativo ao contribuinte da receita, quando for o caso.

CAMPO 4 – CÓDIGO DO MUNICÍPIO – informar o código do município do domicílio do contribuinte, de acordo com tabela específica.

CAMPO 5 – NOSSO NÚMERO – número de identificação do arquivo do DARE, o qual é emitido automaticamente pelo sistema eletrônico da Secretaria da Fazenda – SEFAZ, e informado no código de barras no padrão FEBRABAN.

CAMPO 6 – NÚMERO DO DOCUMENTO DE ORIGEM – transcrever o número do documento que deu origem à receita. Ex.: AI – 147586; PPD – 58967214-9.

CAMPO 7 – CÓDIGO DA RECEITA – informar o código da receita a que se refere o documento, na conformidade de normas específicas.

CAMPO 8 – RECEITA – informar o nome do tributo a que se refere o documento, de acordo com o código informado no campo 7.

CAMPO 9 – PARCELA – informar o número da parcela a que se refere a receita, quando for o caso, no formato 99/99. Ex.: 01/12.

CAMPO 10 – INFORMAÇÕES COMPLEMENTARES – informar, de forma sucinta, alguns itens complementares para melhor identificação do contribuinte e ou da receita.

Ex.: imóvel à Rua Um no 125 – Setor Aeroporto; Formal de partilha do espólio de Fulano de Tal, CPF no; Taxa de Segurança Preventiva: informar o local e o período da prestação; código do RENAVAM e número das placas de identificação do veículo.

CAMPO 11 – NOME DO SERVIDOR – informar o nome do agente do fisco responsável pela emissão do DARE;

CAMPO 12 – MATRÍCULA – informar a matrícula do agente do fisco responsável pela emissão do DARE.

CAMPO 13 – DATA DO VENCIMENTO – informar a data limite para pagamento da receita, no formato DD/MM/AAAA. Ex.: 09.02.2019.

CAMPO 14 – PERÍODO DE REFERÊNCIA – Informar o mês e o ano do período de apuração da receita a que se refere o documento, no formato MM/AAAA. Ex. 01/2019.

CAMPO 15 – VALOR DA RECEITA – informar o valor nominal da receita, sem nenhum tipo de acréscimo.

CAMPO 16 – MULTA – informar o valor da multa devida pelo não cumprimento das obrigações ou pelo não pagamento no prazo estabelecido.

CAMPO 17 – JUROS – informar o valor dos juros de mora devidos pelo não cumprimento da obrigação ou pelo não pagamento no prazo estabelecido.

CAMPO 18 – ATUALIZAÇÃO MONETÁRIA – informar o valor devido a título de atualização monetária do valor principal da receita, pelo não pagamento no prazo estabelecido.

CAMPO 19 – TSE – informar o valor da taxa de serviço de emissão de documento, conforme dispõe o item 4.7 do anexo IV da Lei 1.287/2001.

CAMPO 20 – VALOR TOTAL – informar o somatório das parcelas relativas aos campos 15 + 16 + 17 + 18 + 19.

CAMPO 21 – AUTENTICAÇÃO MECÂNICA – destinado ao registro do recebimento da receita pelo agente arrecadador, mediante processo mecânico ou eletrônico, quando for o caso.

2.2 – DARE Modelo 3

O DARE, Mod. 3 deverá ser impresso em duas vias, com a seguinte destinação:

a) 1ª via – comprovante do agente arrecadador;

b) 2ª via – comprovante do contribuinte.

O DARE, Mod. 3, deverá ser gerado no Sistema Integrado da Administração Tributária – SIAT, e os recursos serão destinados à conta do Tesouro Estadual.

2.2.1 – Modelo 3

2.2.2 – Preenchimento do DARE Modelo 3

O DARE, Mod. 3, deverá ser preenchido conforme instruções contidas no Anexo IV da Portaria SEFAZ nº 801, de 13 de junho de 2019, a seguir:

ORIENTAÇÕES PARA PREENCHIMENTO DO DOCUMENTO DE ARRECADAÇÃO DE RECEITAS ESTADUAIS – DARE, MODELO III

CAMPO 1 – NOME/RAZÃO SOCIAL – informar o nome do contribuinte pessoa física ou a razão social da empresa responsável pelo recolhimento do tributo, tais como:

1.1 – ICMS: a pessoa física ou jurídica que realize, com habitualidade ou em volume comercial, operações de circulação de mercadoria ou prestações de serviços de transporte interestadual e intermunicipal e de comunicação, ainda que iniciados no exterior;

1.2 – ITCD:

1.2.1 – o herdeiro ou legatário, na transmissão causa mortis;

1.2.2 – o donatário, o beneficiário ou o cessionário, quando se verificar, respectivamente, a doação, a desistência ou cessão não onerosa;

1.3 – IPVA: nome do proprietário do veículo;

1.4 – Taxa Judiciária – TXJ: o autor da ação ou a pessoa a favor de quem forem praticados os atos jurídicos;

1.5 – Taxa de Serviços Estaduais – TSE: o usuário dos serviços prestados pelo Estado;

1.6 – Taxa Florestal – TXF: os produtores rurais e extratores que beneficiem, armazenem, comercializem ou consumam produtos e subprodutos de origem florestal;

1.7 – Taxa de Segurança Preventiva – TSP: a pessoa que solicite a prestação do serviço público ou o ato decorrente da atividade do poder de polícia, ou que deles for beneficiária direta;

1.8 – Receitas do DETRAN – taxas, multas de trânsito e outras: a pessoa que for beneficiária direta dos serviços;

1.9 – Contribuição de Melhoria – CME: o proprietário, o titular de domínio útil ou o possuidor, a qualquer título, de imóveis que obtiveram, direta ou indiretamente, valorização efetiva em decorrência de obras públicas realizadas nas áreas em que estiverem localizados.

CAMPO 2 – INSCRIÇÃO ESTADUAL – informar o número da inscrição estadual do contribuinte, quando for o caso.

CAMPO 3 – CPF/CNPJ – informar o número da inscrição no Cadastro da Pessoa Física ou Nacional da Pessoa Jurídica relativo ao contribuinte da receita, quando for o caso.

CAMPO 4 – CÓDIGO DO MUNICÍPIO – informar o código do município do domicílio do contribuinte, de acordo com tabela específica.

CAMPO 5 – NOSSO NÚMERO – número de identificação do arquivo do DARE, o qual é emitido automaticamente pelo sistema eletrônico da Secretaria da Fazenda – SEFAZ, e informado no código de barras no padrão FEBRABAN.

CAMPO 6 – NÚMERO DO DOCUMENTO DE ORIGEM – transcrever o número do documento que deu origem à receita. Ex.: AI – 147586; PPD – 58967214-9.

CAMPO 7 – CÓDIGO DA RECEITA – informar o código da receita a que se refere o documento, na conformidade de normas específicas.

CAMPO 8 – RECEITA – informar o nome do tributo a que se refere o documento, de acordo com o código informado no campo 7.

CAMPO 9 – PARCELA – informar o número da parcela a que se refere a receita, quando for o caso, no formato 99/99. Ex.: 01/12.

CAMPO 10 – INFORMAÇÕES COMPLEMENTARES – informar, de forma sucinta, alguns itens complementares para melhor identificação do contribuinte e ou da receita.

Ex.: imóvel à Rua Um no 125 – Setor Aeroporto; Formal de partilha do espólio de Fulano de Tal, CPF no; Taxa de Segurança Preventiva: informar o local e o período da prestação; código do RENAVAM e número das placas de identificação do veículo.

CAMPO 11 – AUTENTICAÇÃO MECÂNICA – destinado ao registro do recebimento da receita pelo agente arrecadador, mediante processo mecânico ou eletrônico, quando for o caso.

CAMPO 12 – DATA DO VENCIMENTO – informar a data limite para pagamento da receita, no formato DD/MM/AAAA. Ex.: 09.02.2019.

CAMPO 13 – PERÍODO DE REFERÊNCIA – Informar o mês e o ano do período de apuração da receita a que se refere o documento, no formato MM/AAAA. Ex. 01/2019.

CAMPO 14 – VALOR DA RECEITA – informar o valor nominal da receita, sem nenhum tipo de acréscimo.

CAMPO 15 – MULTA – informar o valor da multa devida pelo não cumprimento das obrigações ou pelo não pagamento no prazo estabelecido.

CAMPO 16 – JUROS – informar o valor dos juros de mora devidos pelo não cumprimento da obrigação ou pelo não pagamento no prazo estabelecido.

CAMPO 17 – ATUALIZAÇÃO MONETÁRIA – informar o valor devido a título de atualização monetária do valor principal da receita, pelo não pagamento no prazo estabelecido.

CAMPO 18 – TSE – informar o valor da taxa de serviço de emissão de documento, conforme dispõe o item 4.7 do anexo IV da Lei 1.287/2001.

CAMPO 19 – VALOR TOTAL – informar o somatório das parcelas relativas aos campos 14 + 15 + 16 + 17 + 18.

3. AGENTE ARRECADADOR

Somente as instituições financeiras bancárias e adquirentes ou sub adquirentes de pagamento com contrato específico de prestação de serviços de arrecadação, firmados com a Secretaria da Fazenda e Planejamento, como Agente Arrecadador, em conformidade com a Lei nº 8.666/1993, são autorizadas a receber as receitas estaduais, em estrita observância às formas e prazos para as transmissões das informações e dos recursos.

A instituição financeira e adquirentes ou sub adquirentes de pagamento, na qualidade de Agente Arrecadador, não poderá recepcionar documentos de arrecadação que contenham rasuras, emendas ou omissões que impossibilitem a captura das informações por meio de código de barras ou de linha digitável, no padrão estabelecido pela FEBRABAN.

3.1 – Registro de Pagamento

Os agentes arrecadadores deverão encaminhar os registros de pagamento do DARE de forma eletrônica em arquivo do padrão FEBRABAN.

3.2 – Pagamento Parcelado

O Secretário da Fazenda e Planejamento considerando a necessidade de aperfeiçoar a forma de pagamento dos Tributos Estaduais, adequando-se a métodos de pagamento mais modernos utilizados pela sociedade, com a publicação da Portaria SEFAZ nº 800, de 12 de junho de 2019, regulamenta o recebimento do Documento de Arrecadação de Receitas Estaduais – DARE e o repasse dos valores arrecadados, mediante o pagamento parcelado por meio de cartão de crédito ou débito.

O recebimento de tributos estaduais poderá ser realizado mediante parcelamento, por meio de cartão de crédito, por conta e risco de instituições integrantes do Banco Central do Brasil na forma de suas adquirentes ou sub adquirentes.

Os encargos e eventuais diferenças de valores a serem cobrados por conta do parcelamento via cartão de crédito ficarão a cargo do titular do cartão de crédito que aderir a essa modalidade de pagamento.

A ferramenta sistêmica para o atendimento ao interesse público deverá facilitar a quitação de débitos de qualquer natureza, porém, mantendo o recolhimento e o repasse ao órgão ou entidade arrecadadora na forma habitual, ou seja, integralmente à vista e sem qualquer ônus adicional.

As empresas credenciadas pela SEFAZ ao arrecadar os valores referentes aos tributos deverão realizar a devida quitação, obedecendo às normas estipuladas pelo Banco Central do Brasil.

A arrecadação para os órgãos ou entidades arrecadadoras será exclusivamente à vista e de forma integral, sendo o compromisso financeiro do contribuinte de responsabilidade da administradora do cartão de débito ou crédito.

O parcelamento poderá englobar um ou mais débitos. No entanto, o valor a ser repassado ao Tesouro Estadual será sobre o valor total do Documento de Arrecadação de Receitas Estaduais - DARE.

Uma vez feita à quitação junto à rede arrecadadora, o órgão ou entidade arrecadadora deverá promover a baixa da dívida.

4. AUTENTICAÇÃO DO DARE

Realizada a autenticação do DARE ou emitido o comprovante de pagamento, o mesmo será considerado efetivado, ficando vedado ao agente arrecadador, a devolução dos valores arrecadados ao contribuinte.

4.1 – Tabela dos Códigos de Receita

As receitas recolhidas por meio do DARE serão identificadas por meio de códigos, os quais deverão constar na tabela de códigos de receitas estaduais, instituídas em ato normativo, no caso em questão, publicada na Portaria SEFAZ nº 1.730, de 17 de dezembro de 2002, conforme tabela a seguir:

TABELA DOS CÓDIGOS DE RECEITA |

|

ESPECIFICAÇÃO DA RECEITA |

CÓDIGO |

100 - IMPOSTO SOBRE A CIRCULAÇÃO DE MERCADORIAS E SERVIÇOS - ICMS |

|

ICMS Complementação de Alíquota - Simples Nacional |

105 |

ICMS Normal |

110 |

ICMS Complementar |

115 |

ICMS Consumidor Final não Contribuinte outra UF por Operação |

116 |

ICMS Consumidor Final não Contribuinte outra UF por Apuração |

117 |

ICMS Fundo Estadual de Combate à Pobreza por Operação |

118 |

ICMS Fundo Estadual de Combate à Pobreza por Apuração |

119 |

ICMS Antecipação |

120 |

ICMS Substituição Saída - Operações Internas |

130 |

ICMS Substituição Entrada - Operações Externas |

140 |

ICMS Diferencial de Alíquota |

150 |

ICMS Importação |

161 |

ICMS Exportação |

162 |

ICMS Transporte Eventual |

170 |

ICMS Transporte Alternativo-Passageiro |

171 |

ICMS Parcelado |

180 |

ICMS REFIS Espontâneo |

181 |

ICMS Ação Fiscal |

190 |

ICMS Ação Fiscal Simples Nacional |

195 |

Multa Formal |

199 |

200 - IMPOSTO SOBRE A TRANSMISSÃO CAUSA MORTIS E DOAÇÃO - ITCD |

|

Imposto sobre a Transmissão Causas Mortis e Doação - ITCD |

210 |

300 - IMPOSTO SOBRE A PROPRIEDADE DE VEÍCULOS AUTOMOTORES - IPVA |

|

Imposto sobre a Propriedade de Veículos Automotores - IPVA |

310 |

400 - TAXAS |

|

Taxa dos Atos da Polícia Técnica - SSP |

410 |

Taxa dos Atos da Polícia Especializada - SSP |

412 |

Taxa dos Atos Relacionados à Educação e Cultura |

414 |

Serviços Educacionais |

416 |

Taxa dos Atos da Secretaria de Saúde |

420 |

Taxa dos Atos da Fazenda Pública |

422 |

Taxa dos Atos da SGL |

424 |

Taxa dos Atos da Administração Geral |

426 |

Taxa Concursos |

428 |

Taxa dos Atos de Turismo |

430 |

Taxa dos Atos Relacionados à Obras e Infra-Estrutura |

432 |

Emolumento de Serviços de Transporte |

434 |

Taxa dos Atos do Itertins |

436 |

Taxa dos Atos da Agricultura e Abastecimento |

438 |

Taxa dos Atos Relacionados a Segurança Pública |

440 |

Taxa dos Atos Relacionados à Serviços Prestados a Terceiros pelo Dertins |

442 |

Taxa dos Atos Relacionados à Adapec |

444 |

Taxa dos Atos Relacionados ao Diário Oficial |

446 |

Taxa de Serviços de Bombeiros - TSB |

448 |

Taxa dos Atos Relacionados ao Tribunal de Contas - TCE |

450 |

Taxa Florestal - TXF |

460 |

Taxa de Segurança Preventiva - TSP |

470 |

Licença - Naturatins |

480 |

Permissão Pesca - Naturatins |

482 |

Taxa de Atos da Fundação de Medicina Tropical - FMT |

484 |

Taxa de Fiscalização de Serviços Públicos Regulados - ATR |

488 |

500 - CONTRIBUIÇÃO DE MELHORIA |

|

Contribuição de Melhoria |

510 |

600 - OUTRAS RECEITAS NÃO TRIBUTÁRIAS - CORRENTES |

|

Receitas da Defensoria Pública |

603 |

Indenização e Restituições e Ressarcimento |

605 |

Indenizações por danos causados ao Patrimônio Público |

607 |

Multa - Naturatins |

609 |

Multas da Lei 6.015 – Registro Nascimento em Atraso |

611 |

Multas por Infrações na Execução dos Serviços Públicos Regulados - ATR |

613 |

Receita de Valores Mobiliários |

615 |

Receitas de Leilão |

617 |

Fundo Estadual de Defesa do Consumidor |

619 |

Receita de Serviços |

621 |

Receita de Multas e Juros Contratuais |

623 |

Receitas de Aluguéis |

625 |

Receitas de Arrendamentos |

627 |

Outras Receitas Imobiliárias |

629 |

Receita CIPAMA |

631 |

Receitas de Serviços da Secretaria de Turismo |

635 |

Receitas de Serviços Prestados a Terceiros pela Adapec |

637 |

Receitas da Escola de Gestão Fazendária - Egefaz |

639 |

Multa da Lei 6.437 - Vigilância Sanitária |

641 |

Fundo de Desenvolvimento Econômico |

643 |

Receita de Concessões e Permissões |

645 |

Multa por Auto de Infração - ADAPEC |

647 |

Multa - Corpo de Bombeiros Militar |

649 |

Multa por Infração a Legislação de Licitação |

651 |

Multa dos Atos do TCE |

655 |

800 - DÍVIDA ATIVA |

|

Dívida Ativa - ICMS |

810 |

Conversão de Bloqueio de Depósito Judicial em Renda |

815 |

Dívida Ativa - ITCD |

820 |

Dívida Ativa - IPVA |

830 |

Dívida Ativa - Taxas |

840 |

Dívida Ativa - Contribuição de Melhoria |

850 |

Dívida Ativa - Receitas Não Tributária |

860 |

900 - OUTRAS RECEITAS NÃO TRIBUTÁRIAS - DE CAPITAL E EXTRA-ORÇAMENTÁRIA |

|

Alienação de Bens Móveis |

901 |

Alienação de Bens Imóveis – Secretaria Agricultura |

903 |

Alienação Bens Móveis - Administração Prodivino |

905 |

Alienação Bens Imóveis - Administração Prodivino |

907 |

Amortização de Financiamento - Administração Prodivino |

909 |

Alienação de Bens Imóveis - Administração AD Tocantins |

911 |

Alienação de Bens Imóveis - Itertins |

913 |

Alienação de Bens Imóveis - Fundo de Desenvolvimento Econômico |

915 |

Amortização de Financiamento Proeducar |

917 |

Fianças Diversas |

990 |

Cauções em Dinheiro |

992 |

5. PENALIDADES

O contribuinte que não cumprir as disposições contidas na legislação tributária está sujeito a penalidades, dentre as quais destacamos a multa equivalente a 60% (sessenta por cento), na hipótese de não recolhimento do imposto declarado em documento de informação e apuração.

Fundamentos Legais: Decreto nº 5.948, de 24 de maio de 2019; Portaria SEFAZ nº 800, de 12 de junho de 2019; Portaria SEFAZ nº 801, de 13 de junho de 2019; art. 48 da Lei nº 1.287/2001 – CTE/TO e os citados no texto.

Nota: Ressaltamos que as informações aqui contidas são com base nos fundamentos legais supracitados, e vigorando até a data de elaboração desta matéria.