Controlador - Geral do Município

ICMS/OUTROS TRIBUTOS

ESTADUAIS

PEDIDO DE RESTITUIÇÃO DE INDÉBITO FISCAL - PROCEDIMENTO

RESUMO: A legislação a seguir estabelece procedimentos para o processamento dos pedidos de restituição de indébito fiscal relativos a pagamentos efetuados no âmbito da Secretaria Municipal de Fazenda, bem como revoga a Resolução Conjunta SMF/CGM (Bol. INFORMARE nº 51/1999), que dispõe sobre a restituição do indébito fiscal.

RESOLUÇÃO CONJUNTA

SMF/CGM Nº 138, de 14.06.2003

(DOM de 15.07.2003)

Estabelece procedimentos para o processamento dos pedidos de restituição de indébito fiscal relativos a pagamentos efetuados no âmbito da Secretaria Municipal de Fazenda, e dá outras providências.

O SECRETÁRIO MUNICIPAL DE FAZENDA E O CONTROLADOR-GERAL

DO MUNICÍPIO, no uso de suas atribuições legais,

CONSIDERANDO a necessidade de aperfeiçoamento da sistemática para tratamento dos

processos referentes a pedidos de restituição de indébi-to fiscal, e

CONSIDERANDO as alterações operacionais que se impuseram ao trata-mento dos processos referentes a pedidos de restituição de indébito fiscal com o advento do Decreto nº 22.795, de 8 de abril de 2003, mais especificamente em seu art. 2º,

RESOLVEM:

Art. 1º - A restituição de indébitos fiscais relativos a pagamentos efetua-dos no âmbito da Secretaria Municipal de Fazenda será processada e julgada conforme o disposto na presente Resolução, observado o de-creto que regula o Processo Administrativo Tributário.

Art. 2º - O processo para apuração do valor a restituir terá origem no órgão encarregado do controle do crédito fiscal, fazendo-se constar no requerimento as seguintes informações:

I - nome, razão social ou denominação do requerente, seu endereço, número de inscrição no cadastro nacional de pessoas jurídicas ou ca-dastro de pessoas físicas e no cadastro de atividades econômicas quando for o caso;

II - a pretensão e seus fundamentos, expostos com clareza e precisão;

III - os meios de prova com os quais o requerente pretende demonstrar a procedência de suas alegações;

IV - indicação, após a assinatura, do nome completo do signatário, do número e do órgão expedidor da sua Carteira de Identidade;

V - endereço para recebimento de comunicações e/ou intimações, CEP e telefone,

§ 1º - Quando a petição tratar de Imposto sobre a Propriedade Predial e Territorial Urbana e dos tributos com ele lançados, devem ser indicados o número da inscrição imobiliária, o endereço do imóvel e o(s) exercício(s) a que se refere o pedido.

§ 2º - No mesmo ato deverão ser apresentados os seguintes documen-tos:

I - documento de arrecadação original que exiba autenticação bancária, bem como duas cópias reprográficas legíveis que, após autenticadas, servirão uma para compor o processo e outra para fins de devolução ao requerente pelo servidor que a receber, com os dizeres seguintes: "Este documento confere com o original a mim exibido, que passa a integrar, juntamente com outra cópia, além desta, o processo adminis-trativo nº .......................

Data, carimbo (matrícula e nome) e assinatura."

II - documento de identidade original do requerente e cópia para confe-rência, ou cópia reprográfica autenticada por tabelião;

III - documento de registro do requerente no Cadastro de Pessoas Físicas/Cadastro Nacional de Pessoas Jurídicas no Ministério da Fa-zenda, conforme o caso, em original e cópia para conferência, ou cópia reprográfica autenticada por tabelião;

IV - Certidão de Registro de Imóveis que exiba a titularidade do imóvel à época do pagamento, original e cópia, ou cópia autenticada nos casos de restituição do Imposto sobre a Propriedade Predial e Territorial Urba-na e dos demais tributos com ele lançados, ressalvadas as hipóteses em que a inscrição no cadastro imobiliário tenha se dado como posse, a título precário, para efeitos exclusivamente fiscais, quando então para demonstrar o legítimo interesse no pleito de restituição, bastará a apre-sentação de original e cópia para conferência ou cópia reprográfica autenticada da notificação de lançamento em nome do requerente à época:

V - quando for o caso, ato constitutivo da pessoa jurídica, em vigor e devidamente registrado, acompanhado da ata da Assembléia que ele-geu a última diretoria, ou cópia autenticada;

VI - caso o requerente se faça representar por procurador, original do instrumento de procuração com firma reconhecida, contendo poderes específicos, inclusive o de dar quitação, se for o caso, que tenha sido expedido em prazo não superior a 90 (noventa) dias;

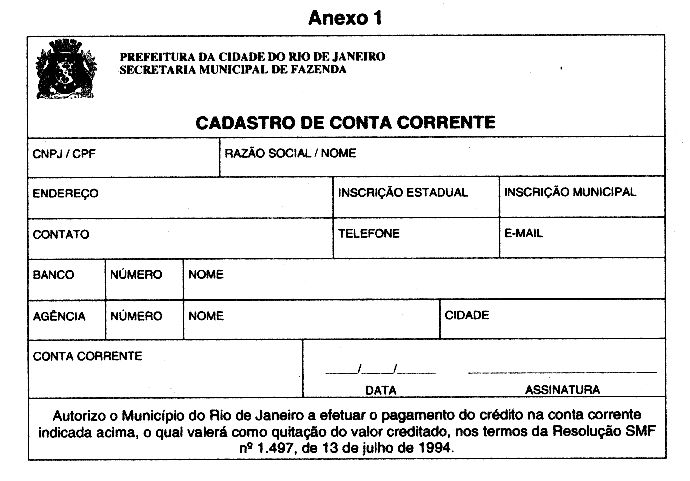

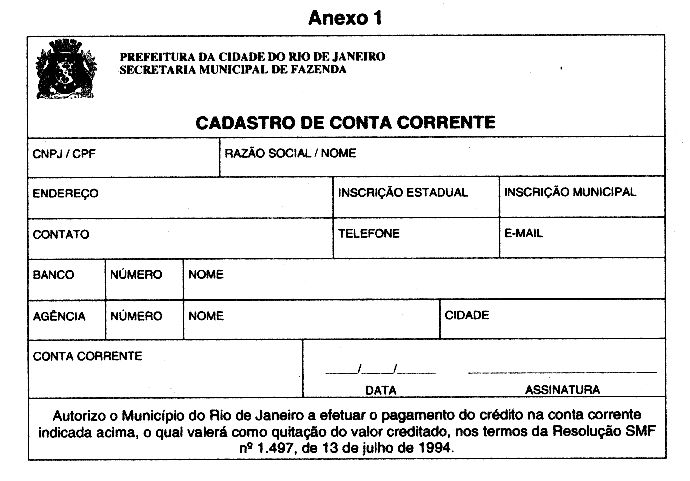

VII - indicação do número da conta corrente bancária do requerente, para fins de crédito em conta, conforme modelo constante do Anexo 1 desta Resolução, se tal for sua preferência.

§ 3º - Sendo o pedido baseado em duplicidade de pagamento, deverão ser informadas as duas datas de pagamento, bem como anexados os dois comprovantes originais de pagamento, com exceção dos pedidos rela-tivos ao Imposto sobre a Transmissão de Bens Imóveis e de Direitos a Eles Relativos. Realizada Inter Vivos, por Ato Oneroso, nos quais o requerente apresentará o original relativo ao pagamento cuja restituição está sendo pleiteada e a repartição competente informará, nos autos, a respeito da existência de duplicidade de pagamento, observando-se em todos os casos o inciso I deste artigo.

§ 4º - No caso de extravio do comprovante original de pagamento, o pedido de restituição poderá ser instruído com a certidão de pagamento fornecida pelo órgão responsável pelo controle do crédito.

§ 5º - No caso do Imposto sobre a Transmissão de Bens Imóveis, quando o pedido de restituição decorra da não-concretização do negócio imobi-liário e o requerente alegar que não seja possível a apresentação do original da guia de recolhimento, a instrução incluirá, além da certidão de que trata o parágrafo anterior, declaração firmada pelo transmitente do imóvel, sob as penas da lei, certificando da desistência de levar adiante a transação que gerou a emissão da guia extraviada e da ciência da vedação a sua reutilização, caso encontrada, em face de novo acordo com o requerente.

§ 6º - No caso do Imposto sobre a Propriedade Predial e Territorial Urbana, quando o pagamento for efetuado através de débito automático em conta corrente, deverá ser juntada, pelo órgão responsável pelo controle do crédito tributário, certidão de pagamento; se o referido órgão consta-tar que, não houve entrada em receita referente àquele pagamento, deverá convocar o requerente para apresentar declaração indicando o nome do banco e a agência em que ocorreu a operação bancária e ratificando que, na data prevista para pagamento do crédito tributário, a autorização para o referido débito automático permanecia válida; medi-ante a apresentação da mencionada declaração, caberá ao órgão res-ponsável pelo controle do crédito tributário encaminhar o processo à Superintendência do Tesouro Municipal para que esta oficie ao agente arrecadador com vistas à comprovação de entrada em receita.

§ 7º - A autoridade fiscal, a seu juízo, poderá exigir outros documentos necessários à instrução do processo.

Art. 3º - O pedido de restituição deverá ser feito de forma individualizada por tributo, à exceção do Imposto sobre a Propriedade Predial e Territo-rial Urbana, caso em que será processado em conjunto com o dos tributos com ele lançados.

Art. 4º - Da instrução do processo deverão constar, obrigatoriamente, as seguintes informações:

I - se o requerente é parte legítima para o pleito;

II - se há processo administrativo em favor do requerente com o mesmo pedido;

III - data da entrada em receita do indébito fiscal a restituir, sendo que, no caso de pagamento em duplicidade, as datas de ambos os pagamen-tos;

IV - quantias arrecadadas e, dependendo da data de pagamento, sua equivalência em UNIF ou UFIR, de acordo com a unidade fiscal utiliza-da no lançamento, considerando-se para efeito de cálculo o valor de tal unidade fiscal naquela data de pagamento;

V - lavratura, no comprovante de pagamento indevido, da seguinte apostila, firmada, conferida e visada por servidores responsáveis do órgão fiscalizador do crédito tributário correspondente:

"Informado no processo nº.................pedido de restituição da impor-tância de ................ (em algarismos e por extenso)".

VI - parecer conclusivo composto por relatório, fundamentação e propo-sição, formulados com clareza e precisão e contendo:

a) o nome do requerente, o resumo do pedido e o registro das principais ocorrências havidas no andamento do processo;

b) os fundamentos da proposta, em que serão analisadas as questões de fato e de direito, sendo indispensável mencionar os dispositivos da legislação aplicados ao caso;

c) a proposição, na qual se opinará sobre a solução a ser aplicada ao caso.

§ 1º - Nos casos de deferimento, informar-se-á também a quantia corre-tamente devida, nela incluindo-se a atualização do valor nos termos da Lei nº 3.145, de 8 de dezembro de 2000 e registrando-se que o resultado de tal cálculo tem validade até 31 de dezembro do exercício em que se der o respectivo despacho, sendo que, se até tal data o interessado não houver tomado ciência de que a importância está à sua disposição, nos termos do art. 194 da Lei nº 691, de 24 de dezembro de 1984, o órgão responsável pelo controle do crédito deverá retificar a apuração conforme os critérios daquela Lei nº 3.145/00 aplicáveis ao novo exercício ainda que para tanto seja necessário o retorno do processo a tal órgão refazendo-se o trâmite a que se refere o art. 10.

§ 2º - Nos processos de pedido de restituição de créditos relativos a Imposto sobre a Propriedade Predial e Territorial Urbana ou tributos com ele lançados:

I - quando o indébito decorrer de pagamento a maior em função da consignação de elementos incorretos no cadastro imobiliário, deverá ser autuado processo especifico para a restituição, ao qual deverá ser apensado o processo original de alteração cadastral, além de outros documentos que o responsável pela apreciação do pedido de restituição entenda necessários para seu convencimento; no caso de pluralidade de pedidos envolvendo o mesmo processo gerador das alterações cadastrais, apensado este último a um dos protocolos de pedido de resti-tuição, a instrução dos demais poderá se efetivar mediante juntada de cópias das principais peças de interesse para a apreciação do pedido, a critério da autoridade competente para decidir;

II - em caso de deferimento, poder-se-á, em substituição ao previsto no inciso VI do caput deste artigo, emitir eletronicamente a Certidão de Valores Restituídos, aprovada pela Resolução SMF nº 1.449, de 11 de abril de 1994, na qual constará o montante restituído de cada cota;

III - em caso de deferimento, a autoridade deverá discriminar os valo-res correspondentes a cada tributo.

Art. 5º - Compete ao titular do órgão de controle do crédito fiscal decidir sobre a restituição de indébitos.

§ 1º - Da decisão que deferir a restituição de valores superiores a R$ 10.221,80 (dez mil duzentos e vinte e um reais e oitenta centavos), será interposto recurso de oficio ao Coordenador a que estiver subordinada a autoridade a que se refere o caput deste artigo.

§ 2º - O valor referido no § 1º será atualizado, em 1º de janeiro de cada exercício, segundo os critérios da Lei nº 3.145, de 8 de dezembro de 2000.

Art. 6º - No caso de deferimento parcial ou indeferimento do pedido de restituição de tributo, o requerente, no prazo de 30 (trinta) dias, contados da data da ciência da decisão, poderá impugnar o ato, hipótese em que o processo seguirá o rito litigioso do Regulamento do Processo Adminis-trativo Tributário.

Art. 7º - Deferido o pedido, deverá o Diretor apresentar como opção, ao favorecido, quando couber, a amortização de créditos inscritos ou não em divida ativa, nessa ordem.

Parágrafo único - A manifestação autorizando ou não a amortização a que se refere o caput deste artigo deverá ser feita no mesmo ato em que o favorecido tomar ciência do deferimento do pedido.

Art. 8º - Deferido o pedido na situação a que se refere o § 5º do art. 2º, a Divisão de Fiscalização da Coordenadoria do Imposto sobre a Transmis-são de Bens Imóveis notificará o Cartório de Registro de Imóveis da ocorrência e da conseqüente anulação do documento de arrecadação originalmente emitido.

Art. 9º - Em todos os casos de deferimento de pedido de restituição de indébito fiscal, a autoridade competente do órgão de controle do crédito emitirá e juntará aos autos declaração conforme o modelo constante do Anexo 2, preenchendo seu item l, no qual, se o deferimento se referir a valores que constituíram receita de exercício encerrado e também a valores que constituíram receita do próprio exercício, indicará nos cam-pos próprios o montante relativo a cada uma das duas categorias, aplicando-se a tal declaração o § 1º do art. 4º.

Art. 10 - Após o deferimento do pedido de restituição de indébito fiscal, o processo de que trata o art. 2º passará pelo seguinte trâmite, a partir do órgão de controle do crédito fiscal:

I - para os processos que se referirem apenas a valores a restituir que constituíram receita do exercício em curso:

a) à Diretoria de Administração da Secretaria Municipal de Fazenda, para efetuar o cadastramento do favorecido no sistema Fincon e o preenchi-mento do item II da declaração conforme o modelo constante do Anexo 2;

b) à Superintendência do Tesouro Municipal, para efetuar o cadastra-mento da conta corrente do favorecido e o preenchimento do item III da declaração conforme o modelo constante do Anexo 2;

c) à Contadoria Geral da Controladoria Geral do Município, para os lançamentos de anulação da receita e registro da respectiva importância na conta "Depósitos de Diversas Origens";

d) à Superintendência do Tesouro Municipal, para efetuar a restituição por depósito em conta bancária se tiver havido a opção a que se refere o inciso VII do § 2º do art. 2º, e daí à Diretoria de Registro da Receita, para comunicar ao favorecido o depósito; ou, diretamente à Diretoria de Registro da Receita, se não tiver havido a opção a que se refere o inciso VII do § 2º do art. 2º, para convocação do favorecido e pagamento do crédito;

e) ao órgão de controle do crédito fiscal, para:

1. nos pedidos de restituição de créditos relativos a Imposto sobre a Propriedade Predial e Territorial Urbana ou tributos com ele lançados, providenciar a aposição, no comprovante original, da seguinte indica-ção: "GUIA OBJETO DE RESTITUIÇÃO - válida somente com a apre-sentação da Certidão de Valores Restituídos";

2. convocar o favorecido para efetuar a retirada do comprovante original, convocação que deverá ser atendida num prazo de 90 (noventa) dias;

3. providenciar o arquivamento do processo, após a retirada do compro-vante original ou o decurso do prazo aos quais se refere o item 2;

II - para os processos que se referirem apenas a valores a restituir que constituíram receita de exercício encerrado:

a) à Diretoria de Administração da Secretaria Municipal de Fazenda, para efetuar o cadastramento do favorecido no sistema Fincon e o preenchi-mento do item II da declaração conforme o modelo constante do Anexo 2;

b) à Superintendência do Tesouro Municipal, para efetuar o cadastra-mento da conta corrente do favorecido e o preenchimento do item III da declaração conforme o modelo constante do Anexo 2;

c) à Central de Liquidação referida no art. 2º do Decreto nº 22.795, de 8 de abril de 2003, para liquidação da despesa sob o aspecto contábil;

d) à Superintendência do Tesouro Municipal, para efetuar a restituição por depósito em conta bancária se tiver havido a opção a que se refere o inciso VII do § 2º do art. 2º, e daí à Diretoria de Registro da Receita, para comunicar ao favorecido o depósito; ou, diretamente à Diretoria de Regis-tro da Receita, se não tiver havido a opção a que se refere o inciso VII do § 2º do art. 2º, para convocação do favorecido e pagamento do crédito;

e) ao órgão de controle do crédito fiscal, para adoção do procedimento indicado na alínea "e" do inciso l deste artigo;

III - para os processos que se referirem a valores a restituir que constituíram receitas tanto do exercício em curso como de exercício encerrado:

a) à Diretoria de Administração da Secretaria Municipal de Fazenda, para efetuar o cadastramento do favorecido no sistema Fincon e o preenchi-mento do item II da declaração conforme o modelo constante do Anexo 2;

b) à Superintendência do Tesouro Municipal, para efetuar o cadastra-mento da conta corrente do favorecido e o preenchimento do item III da declaração conforme o modelo constante do Anexo 2;

c) à Contadoria Geral da Controladoria Geral do Município, para os lançamentos de anulação da receita e registro da respectiva importância na conta "Depósitos de Diversas Origens";

d) à Central de Liquidação referida no art. 2º do Decreto nº 22.795, de 8 de abril de 2003, para liquidação da despesa sob o aspecto contábil;

e) à Superintendência do Tesouro Municipal para efetuar a restituição por depósito em conta bancária se tiver havido a opção a que se refere o inciso VII do § 2º do art. 2º, e daí à Diretoria de Registro da Receita, para comunicar ao favorecido o depósito, ou diretamente à Diretoria de Re-gistro da Receita, se não tiver havido a opção a que se refere o inciso VII do § 2º do art. 2º, para convocação do favorecido e pagamento do crédito;

f) ao órgão de controle do crédito fiscal, para adoção do procedimento indicado na alínea "e" do inciso l deste artigo.

Art. 11 - Caberá ao Chefe de Gabinete da Secretaria Municipal de Fazen-da solicitar, no início de cada exercício financeiro, a emissão de empe-nho estimativo para cobrir as despesas com as restituições de indébitos fiscais, bem como a emissão de empenhos ordinários que se façam necessários no decorrer do exercício.

Art. 12 - Fica revogada a Resolução Conjunta SMF/CGM nº 14, de 4 de outubro de 1999.

Art. 13 - Esta Resolução entra em vigor na data de sua publicação.

Francisco de Almeida e Silva

Secretário Municipal de Fazenda

Lino Martins da Silva

Controlador - Geral do Município

Anexo 2

Processo:

Data:

Rubrica: Fls.

EXAME DA LIQUIDAÇÃO DA DESPESA

RESTITUIÇÃO DE INDÉBITOS FISCAIS

I - ANÁLISE DOS REQUISITOS DO PEDIDO

A - Valores

|

Crédito(s)

atualizado(s) de exercício(s) encerrado(s) |

Crédito(s)

atualizado(s) do exercício em curso |

Total do(s)

crédito(s) atualizado(s) a restituir |

B - Exame

| Sim | Não aplicável | |

| 1. Foram preenchidos todos os campos dos Valores (item I A) deste formulário? | ||

| 2. Consta requerimento com todas as informações exigidas peto art. 2º da Resolução SMF/CGM nº 138/2003? | ||

| 3. O processo foi Instruído com todas as informações e documentos previstos no caput do art. 4º da Resolução SMF/CGM nº 138/2003? | ||

| 4. Foi efetuada a atualização dos valores devidos, conforme disposto no § 1º do art. 4º da Resolução SMF/CGM nº 138/2003? | ||

| 5. O pedido de restituição foi deferido pelo Diretor do órgão de controle do crédito fiscal e, quando superior ao limite fixado pelo art. 5º da Resolução SMF/CGM nº 138/2003, ratificado pelo Coordenador a que o Diretor está subordinado, conforme determina esse dispositivo? | ||

| 6. No caso de indeferimento ou deferimento parcial, foi observado o prazo para impugnação de 30 (trinta) dias previsto no art. 6º da Resolução SMF/CGM nº 138/2003? | ||

| 7. O Diretor do órgão de controle do crédito fiscal apresentou ao requerente a opção de amortização de créditos inscritos ou não em divida ativa (nesta ordem, conforme disposto no art. 7º da Resolução SMF/CGM nº 138/2003? | ||

| 8. No caso de anulação de receita do exercício em curso referente ao Imposto sobre a Propriedade Predial e Territorial Urbana ou a tributos com ele lançados, a autoridade efetuou a discriminação dos valores correspondentes a cada tributo, conforme disposto no item III do § 2º do art. 4º da Resolução SMF/CGM nº 138/2003? |

C - FAVORECIDO

1 - Nome:

2 - Tipo de Documento: o CPF o CGC

3 - Número do Documento:

DECLARAÇÃO DE CONFORMIDADE

Em face da análise procedida, quanto aos requisitos do pedido, DECLA-RAMOS A CONFORMIDADE da presente despesa, de acordo com o que estabelece o Decreto nº 22.795, de 08.04.2003, visando à liquida-ção sob o aspecto contábil e/ou a anulação da respectiva receita.

Em

Processo:

Data:

Rubrica: Fls.

EXAME DA LIQUIDAÇÃO DA DESPESA DE RESTITUIÇÃO DE INDÉBITOS FISCAIS

II - ANÁLISE ADMINISTRATIVA

A - VALORES

Tipo da Despesa:

Programa de Trabalho:

Exercício(s) Anterior(es)

Exercício Corrente

Exercício(s) Anterior(es) e Exercício Corrente

|

Crédito(s) de exercício(s) encerrado(s) |

VALOR TOTAL (R$) |

Nº EMPENHO |

VALOR A LIQUIDAR |

Nº EMPENHO |

VALOR A LIQUIDAR |

| - | - | - | - | - |

B - EXAME

|

-

|

Sim |

Não Aplicável |

| 1. Foram preenchidos todos os campos dos itens II A (Dados da Despesa) e II B (Dos Valores) deste formulário? |

-

|

-

|

| 2. O(s) empenho(s) possui(em) saldo e programação financeira no mês ou até o mês para a liquidação da despesa? |

-

|

-

|

| 3. A despesa foi classificada na natureza adequada ao objeto contratado conforme Classificador da Receita e Despesa da PCRJ divulgado no site da CGM: www.rio.gov.br/cgm? |

-

|

-

|

| 4.Os dados do favorecido (credor) encontram-se cadastrados no sistema Fincon? |

-

|

-

|

DECLARAÇÃO DE CONFORMIDADE

Em face da análise procedida, quanto aos aspectos administrativos, DECLARAMOS A CONFORMIDADE da presente despesa, de acordo com o que estabelece o Decreto nº 22.795, de 08.04.2003, visando à liquidação sob o aspecto contábil e/ou a anulação da respectiva receita.

Em

III - ANÁLISE FINANCEIRA

| - |

Sim |

Não |

| 1 . Os dados bancários do favorecido (credor) encontram-se cadastrados no sistema do Tesouro Municipal? |

DECLARAÇÃO DE CONFORMIDADE

Em face da análise procedida, quanto aos aspectos financeiros, DECLARAMOS A CONFORMIDADE da presente despesa, de acordo com o que estabelece o Decreto nº 22.795, de 08.04.2003, visando à liquida-ção sob o aspecto contábil e/ou a anulação da respectiva receita.

À Contadoria Geral da CGM, para a competente anulação da respec-tiva receita e demais providências contábeis.

À Central de Liquidações da CGM, para a competente liquidação contábil.

À Contadoria Geral da CGM, para a competente anulação da respec-tiva receita e demais providências contábeis, com posterior encaminha-mento à Central de Liquidações para a competente liquidação contábil.

Em